Actu

Analyse complète du marché des services de détail automobile : taille, part de marché et perspectives de croissance jusqu’en 2032

Taille, part et prévisions 2024-2032 du marché des services de détail automobile

Le marché mondial des services de détail automobile s’installe durablement comme un maillon stratégique de l’après-vente. Évalué à 37,41 milliards USD en 2024, il est attendu à 38,93 milliards USD en 2025 pour atteindre 56,59 milliards USD d’ici 2032, soit un TCAC de 5,5%. Cette trajectoire s’explique par la montée en gamme des attentes clients, la diffusion des techniques comme le PPF (Paint Protection Film) et les revêtements céramique, mais aussi par l’augmentation du parc roulant et la longévité accrue des véhicules. Fait majeur, l’Asie-Pacifique capte 42,53% de la part de marché en 2024, soutenue par un parc en expansion rapide et des consommateurs mieux informés.

Pour situer le secteur dans son écosystème, la vente au détail automobile (distribution et services élargis) progresse également, avec une croissance solide annoncée sur la prochaine décennie. Cette toile de fond favorise l’essor des prestations à valeur ajoutée: correction de peinture, detailing intérieur vapeur, protection longue durée et offres mobiles à domicile. Les acteurs qui structurent leurs parcours clients, leur pricing et leurs packs (lavage extérieur, décontamination, polissage, scellement/cire, aspirateur, brossage, nettoyage à la vapeur) consolident leurs marges, même dans des marchés concurrentiels.

Les retours de terrain confirment une bascule qualitative. Dans les métropoles, la demande pour des finitions « showroom » est tirée par les propriétaires de SUV, mais aussi par les conducteurs urbains souhaitant préserver la valeur de revente. Les ateliers qui articulent méthodes, pédagogie et transparence captent plus facilement les profils néophytes. Pour comprendre les évolutions des comportements d’acheteurs, les tendances captées par des indicateurs comme le baromètre du commerce automobile et sa mise à jour la plus récente éclairent l’appétence pour l’entretien esthétique, y compris au moment d’un changement de véhicule.

La crise sanitaire a d’abord freiné la demande avec les confinements, avant d’amorcer une reprise robuste: reprise des déplacements, afflux de véhicules neufs et d’occasion, nouvelles habitudes d’hygiène habitacle. La désinfection vapeur reste un réflexe chez certains automobilistes, alors que la protection de carrosserie gagne du terrain par souci de coûts maîtrisés à long terme. Ce mouvement profite autant aux ateliers spécialisés qu’aux enseignes généralistes et enseignes de services comme Norauto ou Boulanger Auto qui élargissent leur offre d’accessoires et consommables de detailing.

Les critères qui orientent la croissance jusqu’en 2032 montrent une convergence: qualité perçue, durabilité de la protection, simplicité d’accès (prise de rendez-vous en ligne, paiement digital, mobilité), et promesse de valeur de revente. Les marques automobiles françaises — Peugeot, Renault, Citroën, DS Automobiles — stimulent aussi l’écosystème via des flottes et un volume d’occasion dynamique, pendant que des fournisseurs comme Michelin (mobilité), TotalEnergies (réseaux et services), Valeo (technologies) et Faurecia (intérieur) impactent indirectement les besoins d’entretien et d’esthétique.

Chiffres clés et signaux forts

- 📈 TCAC 2025-2032: 5,5% – une progression régulière portée par la premiumisation.

- 🌏 Asie-Pacifique: 42,53% de part 2024 – leadership en volume et en adoption de services.

- 🧽 Intensification des prestations extérieures (polissage, cire/scellement) et montée du vapeur intérieur.

- 🚙 SUV très demandeurs de protections (PPF/céramique) et d’upgrades esthétiques.

- 💡 Digitalisation du parcours: réservation en ligne, paiements, rappels, CRM client.

| Année 📅 | Taille du marché (USD) 💵 | Évolution 🔁 | Point saillant ⭐ |

|---|---|---|---|

| 2024 | 37,41 Mds | Base | APAC 42,53% 🌏 |

| 2025 | 38,93 Mds | + Croissance | Montée en puissance de la vapeur 🧼 |

| 2032 | 56,59 Mds | TCAC 5,5% | PPF et céramique généralisés 🛡️ |

En synthèse, les indicateurs convergent: le detailing devient un investissement rationnel. La section suivante examine les innovations qui redéfinissent les standards de qualité et de durabilité.

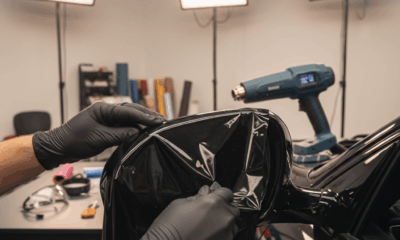

Tendances 2025: PPF, céramique, vapeur et services mobiles dans le detailing

Les tendances de fond éclairent la croissance à venir. Le Paint Protection Film (PPF) s’impose comme la référence de protection physique: il absorbe les impacts et protège des UV, pluies acides, micro-rayures. Les revêtements céramique (SiO2) offrent une barrière hydrophobe semi-permanente avec un effet « wet look » très recherché. Enfin, le nettoyage à la vapeur pour l’habitacle répond à la sensibilité hygiène et aux tissus délicats, tout en réduisant l’usage d’eau.

Le panorama des pratiques se diversifie: ateliers fixes haute performance, services mobiles à domicile, et déploiements en franchise. L’essor du lavage auto sans eau aligne écoresponsabilité et efficacité urbaine, surtout dans les parkings où l’eau est difficile d’accès. Côté inspiration, des réussites locales montrent la voie: le dynamisme du detailing à Troyes, des artisans à Plogonnec et l’organisation d’équipes à Toulouse illustrent comment une offre claire, un diagnostic précis et un avant/après pédagogique créent la confiance.

Le contenu éducatif et la parole d’experts crédibilisent ces techniques. Des acteurs lancent des guides PPF, des démonstrations comparatives en conditions réelles, ou des évènements dédiés à l’emballage et à la protection de carrosserie. La visibilité sociale (courtes vidéos, lives) accélère l’adoption: comprendre les limites d’une cire vs un céramique, les zones d’application recommandées d’un PPF (capot, pare-chocs, bas de caisse), ou l’intérêt d’une vapeur sur les moquettes et cuirs clairs.

Comparatif des méthodes de protection et d’entretien

| Technique 🛠️ | Protection 🛡️ | Durabilité ⏳ | Budget moyen 💶 | Temps d’immobilisation ⏱️ |

|---|---|---|---|---|

| PPF | Impacts, UV, chimie 👍 | 2-7 ans 🔒 | Élevé 💼 | 1-3 jours 🗓️ |

| Céramique (SiO2) | Hydrophobe, micro-rayures ✅ | 1-5 ans 🔄 | Moyen/Élevé 💼 | 0,5-1,5 jour 🕘 |

| Scellement/Cire | Brillance, protection basique ✨ | 1-6 mois 📅 | Faible/Moyen 💳 | 2-6 h ⏰ |

| Vapeur (intérieur) | Désinfection, tissus/cuir 🧼 | Effet ponctuel 🔁 | Moyen 💳 | 2-5 h ⌛ |

- 🧪 Pour une carrosserie noire, un céramique bien posé limite les tourbillons et sublime l’effet miroir.

- 🧰 Sur un SUV familial, PPF partiel (pare-chocs/capot) + céramique sur le reste optimise le budget.

- 🌿 Pour les citadins, le sans eau est idéal en parking, avec microfibres et lubrifiant adapté.

- 🪙 Un pack « retour de LOA » préserve la valeur, surtout si le véhicule passe en seconde main.

- 🔍 Penser au pré-contrôle esthétique avant un contrôle technique.

Côté compétences et inspiration, certaines expériences locales valent le coup d’œil: l’ancrage territorial de Charles Mata Automobile, la démarche d’Alice Mouriès Auto Detailing ou la pédagogie de CCS Auto. Pour s’entraîner sans risque, le simulateur Car Detailing Simulator aide à visualiser les étapes et à structurer ses process. Enfin, la couleur influence la perception de finition; un détour par la symbolique du blanc éclaire les attentes sur les teintes claires réputées exigeantes.

Ces choix techniques accompagnent la montée en gamme du marché. Reste à comprendre comment la demande se structure par type de service et par type de véhicule pour ajuster ses packages.

Segmentation par type de service et type de véhicule: où se crée la valeur

La segmentation du marché révèle deux piliers: extérieur et intérieur. Le premier, dominant en 2024, embrasse lavage (eau et sec), décontamination à la clay, polissage et scellement/cire. La demande pour une finition brillante et une protection durable alimente des tickets moyens supérieurs, surtout sur des carrosseries foncées ou métalliques. Le second, l’intérieur, progresse vite avec le nettoyage à la vapeur qui dépasse les méthodes traditionnelles en efficacité et sécurité des matériaux.

La segmentation par type de véhicule affine l’offre: berlines, citadines (hayon), et surtout SUV. Les SUV concentrent des surfaces plus grandes, des pare-chocs exposés et souvent un usage familial qui justifie des protocoles plus poussés (sièges tissu, rails, coffres, inserts laqués). En pratique, les ateliers qui structurent des packs par gabarit et par état initial (micro-rayures, voile terne, contaminants ferreux) simplifient le choix du client et réduisent les écarts de devis.

Les marques Peugeot, Renault, Citroën, DS Automobiles illustrent cette diversité: une 308 break aura un besoin différent d’un Captur, et une DS 7 demandera plus de précautions sur les inserts haut de gamme. Les technologies de fournisseurs comme Valeo (capteurs, caméras) imposent des masquages rigoureux lors des polissages. Les intérieurs conçus par des équipementiers comme Faurecia incitent aussi à privilégier des produits compatibles matériaux (alcantara, simili, laques).

Guide de packaging selon le véhicule

| Type de véhicule 🚗 | Besoin dominant 🎯 | Ticket moyen 💶 | Fréquence 🔁 | Upsells suggérés ➕ |

|---|---|---|---|---|

| Citadine (Hayon) | Vapeur intérieur, cire rapide | Bas/Moyen | 6-8 semaines | Hydrophobe pare-brise 👀 |

| Berline | Polissage léger, céramique | Moyen | 8-12 semaines | Traitement jantes ferreux 🧲 |

| SUV | PPF partiel, céramique | Élevé | 12-16 semaines | Protection seuils/arches 🛡️ |

- 🧼 Packs « sortie d’hiver »: décontamination + protection pour effacer le sel et les films routiers.

- 💎 Packs « effet miroir »: correction 1-2 passes + céramique sur teintes foncées.

- 👶 Packs « famille »: vapeur + anti-odeurs + protection tissus.

- 🛡️ Packs « anti-impact »: PPF partiel sur éléments exposés.

- 🔁 Cartes d’entretien avec rappels planifiés (CRM et bénéfices fidélité).

Cas concrets: un atelier mobile en zone rurale construit ses tournées autour de rendez-vous groupés — l’exemple du nettoyage à domicile à Verteillac le prouve. En urbain dense, la contrainte de parking justifie des formats compacts et l’usage de solutions Onepark pour réserver au meilleur prix. Pour l’avant/après, les ateliers de l’après-vente capitalisent sur des programmes de restitution LOA. Et pour les teintes claires, l’exigence de propreté explique l’attrait du céramique, avec un soin particulier sur les joints.

Au final, la valeur se crée dans l’adéquation entre besoin réel, pédagogie et lisibilité des offres. La prochaine étape: comprendre comment se structurent les acteurs et leurs stratégies de croissance.

Paysage concurrentiel et stratégies: indépendants, franchises et réseaux

Le marché du detailing reste très fragmenté: des artisans locaux coexistent avec quelques réseaux et des marques internationales de produits. Parmi les références industrielles, 3M structure des gammes larges; Topaz Details étend son empreinte haut de gamme au Moyen-Orient; Splash Car Wash et Autobell illustrent des modèles de flux élevés; Carzspa et Wavex dynamisent les marchés asiatiques. Des annonces récentes confirment l’effervescence: extension de showrooms, partenariats produits (e.g. alliances autour des revêtements en SiO2), évènements dédiés au wrapping et à la protection.

Sur le terrain français, les indépendants tiennent le maillage fin. Les enseignes généralistes comme Norauto ou Boulanger Auto façonnent l’accès aux consommables, électroportatifs, aspirateurs et accessoires. La distribution d’univers connexes (essuie-glaces, ampoules Valeo, soins pneus, microfibres) renforce la diffusion des pratiques auprès d’un public large. Les réseaux énergétiques comme TotalEnergies se positionnent aussi sur l’entretien léger et les services à valeur ajoutée, complétant l’écosystème.

La franchise apparaît comme un levier d’accélération: mutualisation de la formation, standards qualité, achats groupés, et marketing. Pour évaluer l’opportunité, un détour par la franchise de detailing offre une vue d’ensemble. À l’inverse, l’indépendant gagne en agilité: identité forte, spécialisation (PPF, céramique de haut niveau, vapeur premium), partenariats locaux et excellence relationnelle. Les réussites de Charles Mata Automobile ou d’Alice Mouriès illustrent cette voie artisanale exigeante.

Stratégies gagnantes et outils

| Profil d’acteur 🧩 | Forces 💪 | Points de vigilance ⚠️ | Outils conseillés 🧰 |

|---|---|---|---|

| Indépendant spécialisé | Agilité, image locale | Capacité, recrutement | SEO local, CRM, devis en ligne 📱 |

| Franchise | Standards, achats groupés | Redevances, rigidité | Manuels opératoires, e-learning 📘 |

| Centre multi-services | Flux, cross-sell | Qualité perçue | Contrôles qualité, NPS ⭐ |

- 📍 Travailler le référencement local pour capter la demande proche.

- 🎯 Produire des grilles d’audit visuel pour chiffrer sans surprise.

- 📚 S’entraîner via simulateur: Car Detailing Simulator pour standardiser les gestes.

- 🤝 Nouer des partenariats parkings: réserver des emplacements en zone dense.

- 🧵 Documenter ses cas clients (avant/après) pour nourrir réseaux sociaux et pages services.

Pour l’approvisionnement, des plateformes spécialisées comme Addict Auto Detailing fédèrent des gammes cohérentes pour pros et avancés. L’exemple de CCS Auto montre l’importance d’une pédagogie d’accessibilité pour convertir les débutants. Dans cette configuration concurrentielle, la clé reste l’exécution: rituels qualité, contrôle éclairage, étiquetage et traçabilité produits, et communication claire des limites (surfaces déjà brûlées, vernis fin, retouches peinture) pour des attentes réalistes.

Cette diversité d’acteurs nourrit l’innovation tout en posant le défi du recrutement et de la formation. La section suivante étudie les logiques régionales et la trajectoire de croissance.

Dynamiques régionales et perspectives de croissance jusqu’en 2032

La carte du marché se lit d’abord à l’est. L’Asie-Pacifique mène avec 42,53% en 2024, portée par l’adoption rapide des protections carrosserie et par un parc collaborant à des usages intensifs (conditions climatiques, circulation dense). Les grands marchés comme la Chine et l’Inde voient une élévation du niveau d’exigence, avec croissance du milieu de gamme vers le premium. Les revêtements céramique et PPF y sont de véritables « must-have » chez les propriétaires de SUV et berlines premium.

En Amérique du Nord, la maturité du marché et la forte culture de l’entretien esthétique assurent une base solide. L’information disponible indique une part notable des revenus régionaux grâce à la densité de centres, la puissance des réseaux et l’appétence pour les pickups/SUV suréquipés. En Europe, une reprise robuste s’observe, avec un mix de services premium et éco-responsables (lavage sans eau, produits à faible COV). Les ateliers y valorisent davantage la transparence technique et la traçabilité. Le Moyen-Orient affiche l’une des croissances les plus élevées à l’horizon 2032, alliant climat contraignant et culte de la carrosserie parfaite.

Le marché de l’occasion sert de carburant à la demande: l’achat d’un véhicule de seconde main est un déclencheur fréquent pour un reconditionnement esthétique. Les guides dédiés à l’achat d’une voiture d’occasion insistent sur l’intérêt de corriger et protéger rapidement après acquisition. Les difficultés logistiques (stationnement, eau, électricité) en zones denses stimulent quant à elles les offres mobiles et les prestations en parkings réservés.

Lecture régionale et points d’attention 2024-2032

| Région 🌍 | Part 2024 🧩 | Tendance 2032 🚀 | Drivers clés 🔑 |

|---|---|---|---|

| Asie-Pacifique | 42,53% | Leadership consolidé | Parc en hausse, adoption PPF/céramique 🛡️ |

| Amérique du Nord | Élevée | Croissance soutenue | Culture detailing, réseaux structurés 🏗️ |

| Europe | Significative | Axée valeur/éco | Sans eau, vapeur, transparence ♻️ |

| Moyen-Orient & autres | En rattrapage | Plus forte progression | Climat, luxe, nouvelles boutiques 🌞 |

- 🌡️ Adapter les protocoles aux climats chauds (PPF résistant, céramiques haute tolérance).

- 🚚 Déployer des unités mobiles dans les zones à stationnement difficile.

- 🔄 Capitaliser sur la revente avec des packs « pré-livraison » occasion.

- 📊 S’appuyer sur des baromètres marché pour affiner les stocks et les prix.

- 🧩 Travailler l’écosystème local (concessions, parcs d’entreprise, flottes).

Les constructeurs français (Peugeot, Renault, Citroën, DS Automobiles) et les fournisseurs majeurs (Michelin, TotalEnergies, Valeo, Faurecia) participent à une chaîne de valeur en évolution: nouvelles finitions, capteurs et matériaux qui exigent des protocoles précis, tout en multipliant les occasions de service (préparation livraison, restitution, démonstration showroom). Les ateliers qui documentent ces spécificités rassurent les clients et sécurisent leurs marges.

Dans ce cadre, la demande devrait rester orientée à la hausse jusqu’en 2032, avec une prime à la pédagogie, à la qualité mesurable et à la cohérence des offres. Reste à cadrer le modèle économique et les ressources humaines.

Modèle économique, recrutement et mise en œuvre opérationnelle dans les ateliers

La réalité atelier impose des arbitrages: temps d’immobilisation, prix, qualité. Les prestations PPF et céramique mobilisent les meilleures marges, mais requièrent qualification, environnement propre (lumière, filtration d’air), et discipline de pose. Les services vapeur créent un volume récurrent, tandis que les cires et scellants servent d’entrées de gamme et de produits d’upgrade. Les centres performants bâtissent des parcours clients fluides: diagnostic visuel, chiffrage transparent, plan d’entretien et rappels.

Deux freins reviennent: pénurie de main-d’œuvre qualifiée et intensité du travail manuel. La réponse passe par la standardisation des process (fiches, temps opératoires), la formation continue, et des outils pédagogiques. Les candidats peuvent s’entraîner via des simulateurs et des mises en situation. Les études de cas locales — atelier de Toulouse, spécialisation PPF à Plogonnec — montrent qu’une promesse claire, couplée à des créneaux bien cadencés, optimise la productivité.

Unit economics et ressources

| Service 💼 | Temps moyen ⏱️ | Marge potentielle 💹 | Compétences clés 🧠 | Risques qualité ⚠️ |

|---|---|---|---|---|

| PPF partiel | 8-16 h | Haute | Précision découpe/pose | Bulles, bords, poussières |

| Céramique | 6-12 h | Haute | Prépa vernis, buffing | Haze, spots, surcouche |

| Polissage 1-2 passes | 4-8 h | Moyenne/Haute | Choix pads/abrasifs | Holos, brûlures vernis |

| Vapeur intérieur | 3-5 h | Moyenne | Gestion humidité | Taches migrantes |

- 🧭 Formaliser des checklists par étape (masquage, test spot, IPA wipe).

- 💬 Expliquer les limites au client (vernis fin, défauts profonds).

- 🧪 Privilégier des gammes éprouvées (ex: solutions 3M) et contrôler la compatibilité matériaux.

- 🧷 Documenter chaque véhicule (photos, lots produits, conditions).

- 🚀 Construire des offres « prêt-à-vendre » pour le VO en partenariat concessions.

Pour accélérer, s’inspirer d’initiatives comme Addict Auto Detailing France pour les approvisionnements, et envisager la franchise via un modèle de déploiement rapide si l’objectif est la multi-implantation. Une base solide passe aussi par des contenus éducatifs et des partenariats avec l’écosystème local — loueurs, parcs d’entreprise, vendeurs VO et services après-vente. En final, les ateliers gagnants allient excellence d’exécution et clarté commerciale.

Quelle est la trajectoire de croissance du marché du detailing jusqu’en 2032 ?

La taille mondiale est projetée de 38,93 Mds USD en 2025 à 56,59 Mds USD en 2032, soit un TCAC d’environ 5,5%. L’Asie-Pacifique conserve le leadership en volume, tandis que l’Europe et l’Amérique du Nord progressent sur des offres premium et écoresponsables.

PPF ou céramique : comment choisir ?

Le PPF offre la meilleure protection physique (impacts, UV) mais coûte plus cher et immobilise plus longtemps. Le céramique est idéal pour l’effet hydrophobe et la brillance durable, avec un budget plus contenu. Un mix PPF partiel + céramique est souvent le meilleur compromis, surtout sur SUV.

Comment un atelier peut-il améliorer ses marges sans dégrader la qualité ?

Standardiser les process (checklists), prioriser les services à forte valeur (céramique, PPF), travailler le diagnostic et l’explication des limites, et fidéliser via des plans d’entretien. Le référencement local et des partenariats parkings améliorent le taux d’occupation.

Quelles régions sont les plus prometteuses pour ouvrir un centre ?

L’Asie-Pacifique pour le volume, le Moyen-Orient pour la montée en gamme rapide, et les grandes métropoles européennes pour des offres premium/éco. L’analyse locale de la concurrence et l’accès au stationnement restent déterminants.

L’occasion est-elle un vrai moteur de demande ?

Oui. L’achat d’un VO déclenche souvent un reconditionnement esthétique complet afin d’assainir l’habitacle, corriger les micro-rayures et protéger avant usage. Les packs « prêt-à-vendre » et « retour de LOA » fonctionnent très bien.

Fort de 20 ans d’expérience dans le lavage auto professionnel, Marc forme les futurs pros du detailing dans toute la région PACA. Il distille dans ses articles une expertise pointue et des astuces de terrain rarement partagées, avec un souci permanent de précision technique.

Alice Mouriès

19 novembre 2025 at 9h23

Le marché du detailing reste impressionnant pour 2032 !

Zéphyr Balthazar

19 novembre 2025 at 9h23

Article détaillé ! Les tendances PPF et céramique sont bien expliquées. Merci.

Zephyr Luminara

19 novembre 2025 at 9h23

Article informatif, mais quelques points restent flous sur les stratégies d’adoption.

Zéphyrus Némos

19 novembre 2025 at 12h37

Article intéressant! Je pense que l’essor des SUV va beaucoup booster le marché du detailing.

Zephyrine Alaster

19 novembre 2025 at 16h11

Super article ! J’adore la partie sur les tendances 2025.

Elowen Stargaze

19 novembre 2025 at 19h29

Article captivant, j’apprends beaucoup sur le detailing auto. Merci pour ces infos claires !

Zephyr Luminara

19 novembre 2025 at 22h38

Article clair, bien détaillé sur le marché du detailing auto.

Lysandre Chateleau

20 novembre 2025 at 8h37

Superbe analyse du marché! Très informatif et clair.